国君宏观预计8月政府债净融资约为1.25万亿元,同比多增约700亿元,对社融支撑将明显减弱。分析认为成都期货配资公司,由于高负债群体消费动能走弱,企业也开始借新还旧修复资产负债表。后续需关注私人部门之间的缩表传导进一步强化。

1. 选择正规可靠的配资平台:确保选择具有良好声誉和监管的配资平台,以确保您的资金安全。

导读

LPR下调之后,7月资产配置需求的群体提前还贷明显放缓,转向购买长债相关的理财产品,从而带来M2的阶段性企稳;但由于高负债群体消费动能走弱,企业也开始借新还旧修复资产负债表。后续需关注私人部门之间的缩表传导进一步强化。

摘要

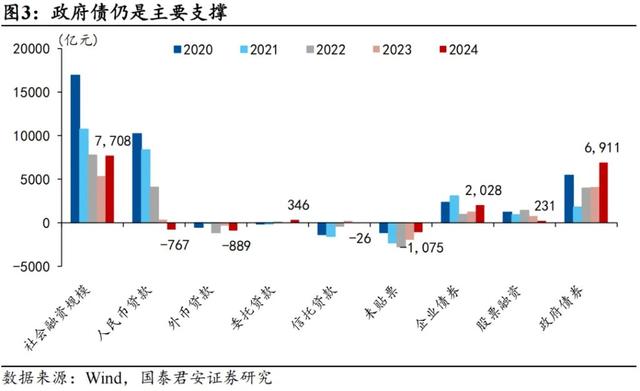

1、政府债仍是主要支撑,但8月将明显减弱,企业债券增加较多,委托贷款企稳回升。

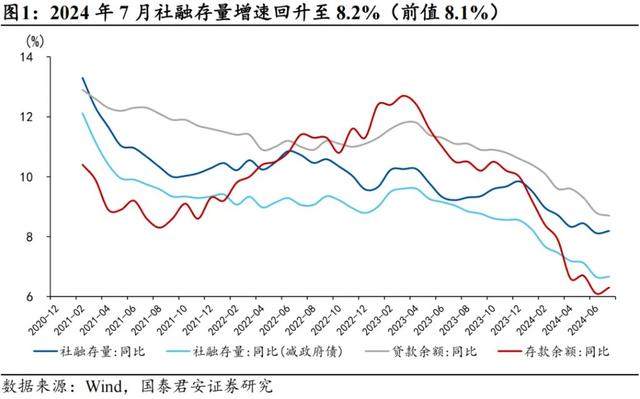

2024年7月社融存量增速回升至8.2%(前值8.1%),新增社融7708亿元,同比多增2342亿元。

拆分结构来看,贷款同比少增1131亿元;直接融资中:企业债券同比多增738亿元;股票融资低位运行,同比少增555亿元;表外融资中:未贴票同比少减888亿元,但由于环比基数较低,仍然体现为传统制造企业融资需求偏弱。政府债仍然是社融的主要支撑,同比多增2802亿元,我们预计8月政府债净融资约为1.25万亿元,同比多增约700亿元,对社融支撑将明显减弱。

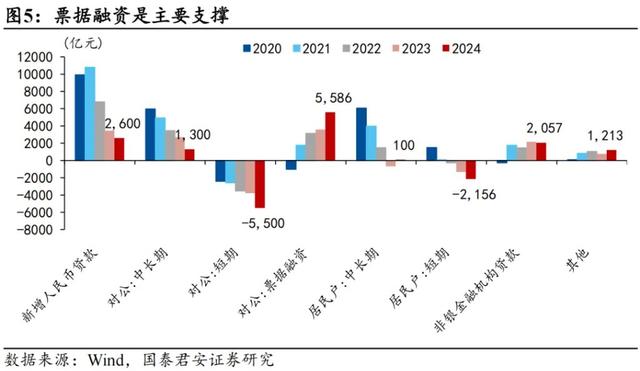

2、居民早偿潮阶段性回落,关注企业提前还贷。

1)票据融资超季节性,或与企业提前还贷有关。票据利率随OMO利率调降而快速调整,由2.03%下降至1.93%,明显低于企业贷款加权平均利率(3.63%),企业为了节约财务成本,便有动机将未贴票进行贴现,然后偿还短期贷款,可以看到7月票据融资新增幅度和企业短贷减少幅度基本一致。

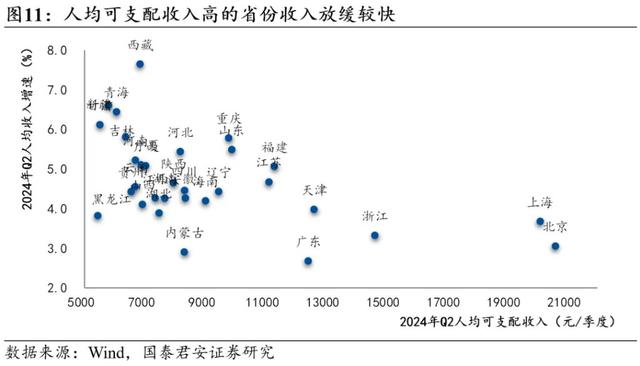

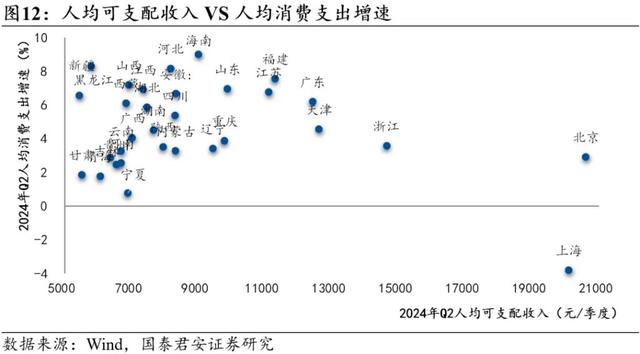

2)居民提前还贷潮阶段性回落。我们跟踪的RMBS居民早偿率数据显示,7月早偿率由29.0%回落至23.1%。一方面是提前还贷的能力在减弱,一个证据是二季度各省市居民消费增速与人均可支配收入呈现明显的负相关,表明负债较重的群体(更有可能集中在人均收入较高的一二线城市)有“还不动”的迹象;另一方面是提前还贷的动机也有弱化,显示房产置换驱动的提前还贷有所减少。

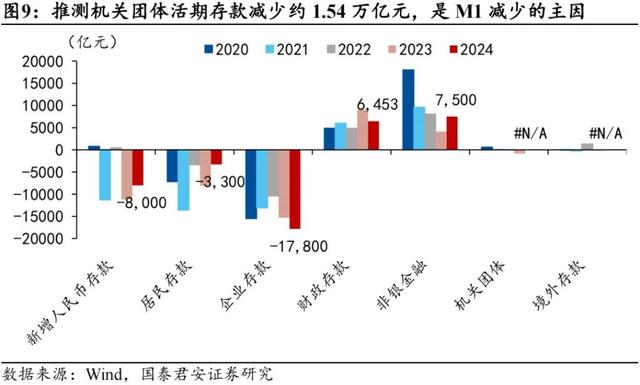

3、对M1可以略微乐观,而对M2的企稳则需谨慎。

7月M2增速6.3%(前值6.2%),M1增速-6.6%(前值-5.0%)。M2阶段性企稳,主因居民存款回落幅度明显低于季节性,此外非银存款增幅较多。

一方面, 8月和9月是财政支出大月,随着三季度后半程财政投放的发力,以及特别国债对于“两重”、“两新”支持政策的落地,M1有望企稳;

另一方面,M2企稳回升的背后是债务负担不重的居民减少提前还贷,并增加理财投资,7月理财规模呈现环比高增,但在监管部门反复提示资管产品风险下,理财性价比或有所降低,不排除引发部分风险偏好较低的居民将资金重新配置到提前还贷的可能。

4、7月社融数据尽管阶段性企稳,但从投向实体的资金规模来看(社融口径下的新增人民币贷款转负),需求偏弱的格局没有发生变化。此外,还需要警惕两点风险:

一是企业提前还贷加速的风险。7月数据显示,企业通过票据融资偿还短期贷款以降低财务成本,同时通胀数据表明,PPI环比动能偏弱、上游成本挤压效应不断加剧,叠加部分过剩产能行业(如光伏、汽车)带来的出清压力,企业进一步压降债务的动机或有所增强。

二是居民提前还贷回潮的风险。对于债务负担不重的居民而言,在监管连续提示风险、理财净值平滑机制被叫停之后,减少提前还贷、配置银行理财的性价比或有所降低;另一方面,债务负担较重的居民进行提前还贷的能力减弱,或许预示着修复资产负债表的所需时间被拉长。

由于7月已经调降了LPR,加上社融数据有所企稳,我们认为8月连续调降的概率不大,但后续仍存在单降LPR的可能性。

本文作者:韩朝辉、张剑宇、汪浩(S0880521120002)、黄汝南、刘姜枫,来源:国君宏观研究,原文标题:《【国君宏观】私人部门之间的“缩表”传导在加速——2024年7月社融数据点评》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资成都期货配资公司,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP